免责声明:本文不代表公司和个人持仓,仅作为交流和思考记录,不构成投资意见,股市有风险入市要慎重。

我看对了世间所有逻辑,还是被大A揍了一顿。唯一的感慨就是大A专治不服。

这篇文章从动笔到写完历经一个月,其中个人因素占了很多,尤其是到了后期人民币的快速贬值,乃至金融圈对贬值的系列探讨让我更加的无以适从,因为我认为这些讨论都是为了解释现象而解释现象,甚至用的理论基础都存在问题,如果有一天进入到美元定价理论基础不适用的时候会怎么办?经历1940年和1970年国际货币紊乱怎么办?还在用过去十年甚至只有4~5年的数据分析汇率问题,让我更加感觉无语,汇率分析是一个十年级别数据起步的问题,4~5年的数据分析只是管中窥豹,没有什么指导意义,竟然还有分析者用这样的数据去分析未来,真不知道是怎么做的研究。

在汇率快速贬值的过程中,竟然还有自媒体用产能从中国转移到越南这种逻辑在背书。一个年出口只有3000亿美金的国家,固定资产投资增速只有2020年当年增速超过30%,其余时间都是个位数增长,说这样的国家抢一个出口额3.3万亿美金国家的生意,这是什么鬼才逻辑,这个小国都没有基建和厂房支撑,上哪里生产?我做了全球十多个主要国家的50年进出口数据,最近三年明显呈现的是韩国、美国、欧洲的产能被摧毁,导致集中到中国采购,而这些产能关停后再重启的难度越来越大。

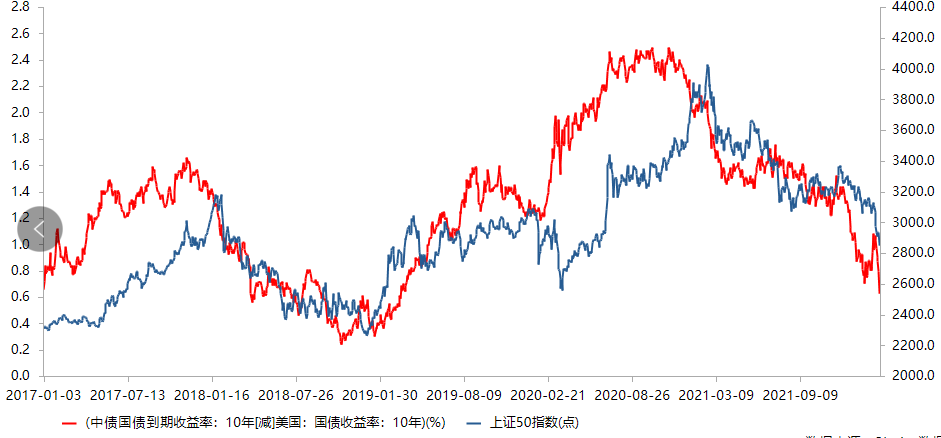

还有很多人用中美利差缩到很小的值,甚至认为是汇率贬值的开始,一场大贬值即将发生,还有人拿四年的图来说明利差对中国股市的影响(如下图):

人民币汇率的贬值是我去年年末就有预期,但是想到后面的升值,我也就想忍忍就过去了,结果还闹出这么大的幺蛾子,还上升到国计民生的问题。不就是股票亏钱了吗,说来说去都是这点仓位的破事儿,还上升到国计民生,二级狗不配谈国计民生。

我看对了世间的所有逻辑,但是依然逃不过被大A宰一刀,今年也同样16%的回撤,历史最大回撤超过我自己的内部风控,但是除了怪罪自己贪婪和没有看到明确信号后的满仓,有什么好抱怨?(贪婪的部分贡献了6%的回撤)。市场的极致无差别止损杀跌也是造成我超过风控线的一个重要因素,我会在这篇文章里面讲一些行业如何的低估。我预期该发生的事情注定还是会发生,我又一次输给了节奏,看对节奏这个事情太难了。

这篇文章是我在情绪波动比较大的情况下完成,内容言辞激烈带有很强烈的感情色彩,请大家见谅。

这一切都要从罗素笔下的火鸡开始。

一、片面线性思维的火鸡

英国哲学家伯特兰·罗素,有一个关于归纳主义者火鸡的故事。

有一个爱思考的火鸡,发现主人总是早上九点给它喂食。无论周末,还是刮风下雨。日复一日地喂食。

于是这只聪明的火鸡,总结出规律:无论什么情况,主人都会来照顾我。

甚至它是在很多种情况下,进行这些观察的:比如不管是雨天和晴天,冬天还是夏天,星期一和星期五等等。每天都在自己的记录表中,加进新的观察表现。

后来,当它安全感爆棚的时候,事情并不像它所想象的,那样简单和乐观。

最后在圣诞节前夕,主人没有给它喂食,而是把它宰杀的时候,它通过归纳概括,而得到的结论,终于被无情地推翻了。火鸡要是有思想,临终前也会因此而感到很深的遗憾。

这个故事是我十二年前,某个宏观大师讲课时候的内容,给我记忆十分深刻,这个故事也被塔勒布引用到他的《黑天鹅》一书中。这个故事反映了片面线性思维的危害,在过去一个狭小的时间段能获得成功和有帮助的经验,线性外推也许是会犯大错误的,然后就会把这种线性外推的错误归结于黑天鹅。2018年为什么是熊市?还有人把这个归结于“贸易战”的黑天鹅,典型的不反省的偏执片面的线性外推。

宏观经济每十年一次大的范式转移,把“中概股的血洗”和“科技股”杀跌归结于政治的黑天鹅也是犯了这种错误,所以我们不要为所谓的黑天鹅事件为自己开脱,“挨打要立正,错了就要认”,我从十二年前的那一次听课后就反复的提醒自己,不要做那只“挨刀了后悔的火鸡”,“每一轮宏观大范式转移下,都有旧时代的大佬被拉出来祭天”。

二、六十年主要国家国债利差和汇率回顾

汇率这个特殊品种的研究数据基础是十年,十年级别只是个最基础、最基本的数据,二十年的数据也只是很小的一段,只有放在历史的长河里面才能看清楚一些问题,十分羞愧的事情,wind只能做50余年的数据,碍于工具和数据有限,我仅用这很小的一段历史研究做一下回顾,这些回顾也许会让我们重新认识所谓的盛行逻辑也许真的只是谬误。

|

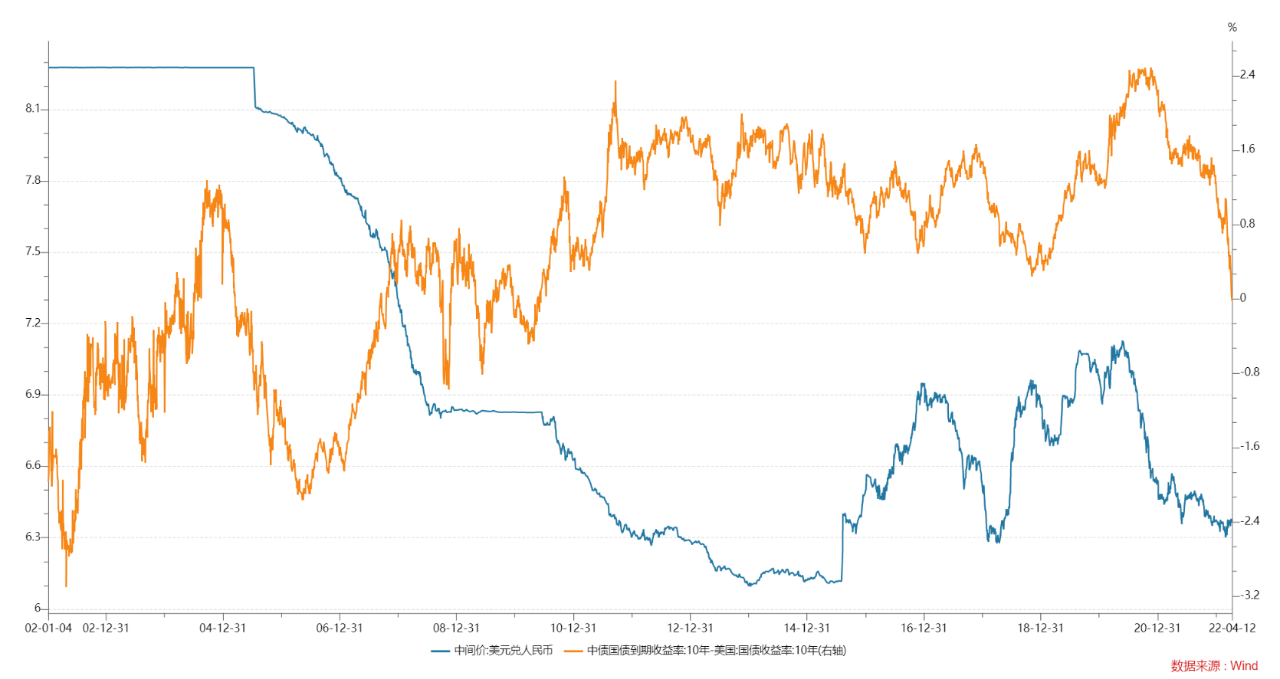

图:中美利差和人民币汇率 |

通过以上几个国家六十年数据对比,我们明显发现几个和大家认知不同或者说大家认知错误的规律。

都以为利差高了就要升值,利差低了就要贬值,然而这个在历史上任何一个国家的长周期上胜率都不会超过20%,完全的混乱关系,在几十年时间日美利差和汇率的相关系数是0.26,德美汇率和利差相关系数是-0.26,二十年时间土耳其和美国利差汇率相关系数是正的接近0.8,日美之间的差异竟然在十年级别出现很大的差异变化,还出现过前后十年分别是正和负的相关性;土耳其利差高达正27%多,但是依然是大贬值。

那么利差和汇率之间的关系就不是简单利差高了要升值、利差低了要贬值这么简单片面线性思维,利差只是影响汇率的一个因素,而且不是绝对性作用的因素,短期影响小波动,之后注定要回到主要趋势上去。

不要以为利差为零就要如何,我们看到了日本从1980年到1989年那十年时间日美利差长期是负值,负6%长期存在,而在1978年到1981年美元大贬值的一段时间,竟然是日德国债利差大负值的时期。

而土耳其里拉在近期的国家债务危机模式中,利差达到正值20%还是大贬值。利差的边界到底是多少?也许不是我们按照中美利差十余年的情况分析能总结出来的规律,也许这个和罗素笔下的火鸡有很大的相似之处。

通过以上的图表我们能发现汇率的变化趋势是很有意思的,十年级别里面会有一次大波动,然后5~8年(甚至是十年)级别的区间波动,然后再出现一次2~3年的趋势性行情,大多数时间我们看待汇率问题看的都仅仅是区间波动的问题,而不是在涉及到核心大趋势问题,而影响大趋势的问题来自两主因,大部分研究是在研究其余的不是那么重要的四因素。

这些数据在wind上可以轻易的提取加工出来,做研究的话可以对照这些数据做一些思考,如此大的问题上不能偷懒等着别人说结论,要自己去做数据思考,做完数据才能知道世界和我们认知的是不一样的世界。做资产价格变化靠的不是讲故事和逻辑分析,靠的是研究数据支撑,多做一些数据能看到不一样的世界,我特别欣赏一个朋友说的话“用数据感知真实世界”。

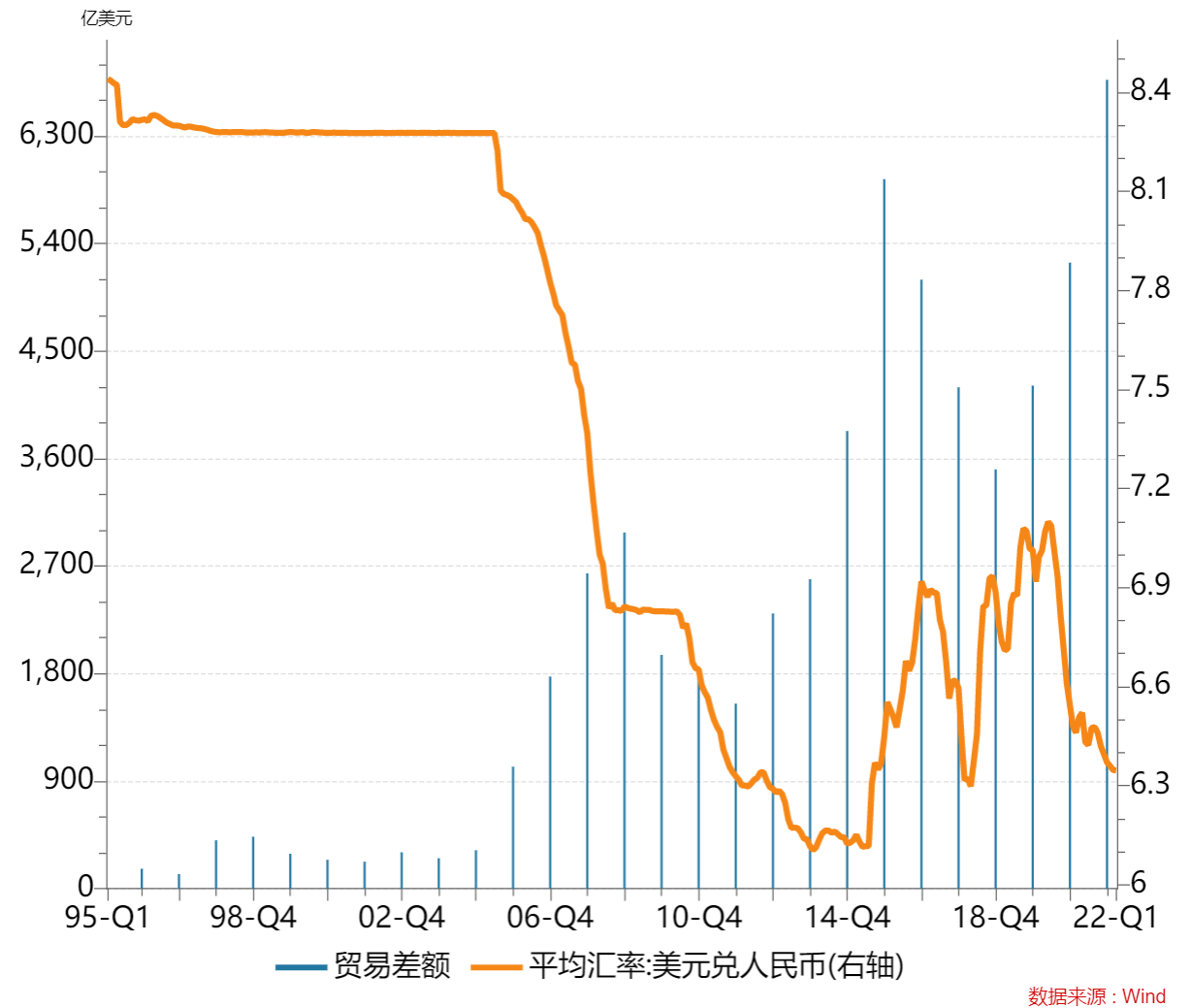

索罗斯老爷子主战场是汇率,因为对于索老来说其它资产做着实在是没有挑战,认知太高了,只有资产价格变化里面最难做的品种才能满足他的游戏欲望,这是王冠上最亮的那个明珠,是和国家做对手盘。(我们姑且不讨论索罗斯的政治意识形态问题,从资管的角度,他是最适合做资管的人,巴菲特都不及,索老对世界的认知是和芒格一个级别,也许索老由于童年阴影越走越偏激。之前竟然还有消费基金经理点评索老的资管行为,真的是无知者无畏)。我用《金融炼金术》一书中的内容,结合我浅显的理解提炼了汇率变化的两大因素和四小因素。是这个国家教育、科技、生产能力的集中体现,通过该国的工业化体系完成竞争优势的构建;任何一个国家长期保持经常项目顺差,必然会在汇率上反映出来长期(十年~二十年维度)升值趋势,长期维持经常项目逆差,那么长期(十年~二十年)汇率一定是大贬值。国家竞争优势是汇率研究最重要核心基础,其余的都是非主导因素的次发因素。

在该国竞争优势确定的构建基础上,汇率通过资本流动完成贬值和升值,而这个是次发伴生性因素。

(2)资本流动:非投机资本流动、投机资本流动

投机资本:在大部分波动时间内是投机资本在四个小因素下相互作用去制造相应的波动和价差满足投机资本贪婪的胃口,在大趋势面前,投机资本是转折拐点上去压死骆驼的最后一根稻草,掀起趋势变化后投机资本加速和加大相应的幅度。非投机资本:经常项目产生的贸易盈余和其他各国央行的储备资产,各国央行的储备资产是大趋势加速最重要的推动力量,他们往往是主趋势段的加速器和拐点时候被割的对象,如同索罗斯做空英镑和泰铢。资本流动短周期比较容易受到政治扰动,例如2021年6月份随着拜登上台后改变和欧洲盟友的战略定位,导致欧洲各国央行砸锅卖铁式增持了一批美国国债,也是自新冠之后美国获得的唯一一笔海外投资者增持的国债资金;还有就是俄乌战争之后促发的投机资本流动带来的美元升值(本身这个也是美国此时挑动俄乌战争的一个战略目的)。短期的扰动终究是要回到最根本的国别竞争优势这个问题上。两大主因讲的是核心内容和促成转变的方向来源,在这个背后是四小因素,不同时期四小因素发挥各自不同的作用,这四小因素顺序分别是:通胀、财政赤字、利差、GDP变化,这四小因素的顺序背后都有很强的连带关系。(1)通胀:高通胀会成为汇率贬值的重要因素;在我之前写过的生产在外、消费在内的国家性质,通胀和汇率会出现双向循环加速;

(2)财政赤字:高财政赤字会促成贬值的基础,是重要的贬值因素;

(3)利差:利差这一项在过去历史上用的效果并不明显,但是过高的利差和过低的利差最后总会在某一个时期进行回归,因为利差并不符合套利基础,只是这个回归的时间实在是太久,例如德美的负利差维持了十年,等到美国开始享受康波周期回升期的红利时才得以修复。利差在汇率分析的影响上是很小的一部分,这是几十年多个国家对比总结的结果,不能简单的看待利差和汇率的关系;美国加息周期的影响也许在未来的时间和过往的历史经验会产生很大的不同,因为内核发生了变化,不要再讨论美联储的鹰派言论和行为,在新的危机下随时会变,我去年十大预测写过美联储不敢真正意义的加息,只会是通过相应的方式吸引美元回流,是被动性的加息和接受,还有一次美元的贬值,我们会看到美联储的加息和贬值共同发生,那之后将不得不再次放松,之后的世界就是超纲的世界了。

(4)GDP的变化:应该说GDP的变化是在汇率研究中作用最小的一个因素,有两个情况是要注意:(1)国家内部债务危机爆发时候、带动外债流出引发的国家主权债务危机才会用来解释汇率的贬值,GDP的变化和变量对于汇率来说不及分析债务危机重要。(2)就是国家竞争优势,当主导国开始应用新的技术产生红利之时,对应的GDP向上,国家汇率的升值;如果技术优势被削弱,那么汇率就会贬值。

提到汇率大贬值,不得不提我过去多个场合抨击过的一些言论,总用发生过国家债务危机的国家来对比中国,完全的无知性对比。从南美到东南亚,再到现在的土耳其,动不动就会有无良的自媒体和“网红经济学家”站出来,“又一个国家遭遇血洗,我们如何防范”。这个简直是无良+无知,耸人听闻达到收割流量的目的。我们多久没有听到“阿里、腾讯、茅台如何成功,他们是中国最好的企业”的文章了?你以为这些文章是真的懂投资和研究吗?他们只是懂得如何消费我们的注意力,然后转手收割和变现。国家主权债务危机发生的形式(我已经在我的书里,我的文章中反复强调这个问题):

(3)资本自由流动:全球唯有中国实行资本管制,虽然给很多人造成麻烦,但是研究国别经济史研究多了,我们才能知道资本管控这个政策对于一个国家的起飞是如何的重要,工业化起飞时期起到决定性作用,甚至可以说一票否决,没有资本管制就做不到工业化起飞;也只有中国有政治实力跟美国人玩纸对纸的资本游戏;(4)生产在外,消费在内:汇率贬值引发的通胀双螺旋加速;(5)国内债务链条无序崩塌:中国不可能,因为中国对债务掌控力是全球最强大的国家,包商银行、恒大这么大的债务危机事件都化解于无形;还敢说中国会发生债务危机?发生雷曼事件?这是挑战常识。这五个根本不可能在中国出现,试问为什么还要写“我们如何防止东南亚危机的爆发”这类赚取噱头的文章?都不符合经济学原理。这些玩意每隔几出来一次,2018年下半年他们还高喊人民币大贬值。这个国家主权债务危机的范本从六十年代延续至今,从南美洲的常态化到东南亚,而现在最大的两个范本是美国和印度,隐藏在繁荣背后的危机一旦爆发那么将会以强烈的反身性作为终结。为了解决什么情况下会产生汇率大贬值,我做了研究,列了一些数据,在这些数据研究的背后我得出来促成一个国家汇率大贬值的基础——经济上“三高”:

- 持续高进口:经常项目账户的常年高逆差,必然会损坏国家信用和国家竞争力;

- 持续高赤字:高赤字往往对应债务杠杆高,尤其是外债占比高将加剧贬值的幅度和力度;

- 高通胀:这是十分重要的贬值的基础,并且在消费型国家会造成加速循环。

我们现在回到汇率的核心因素上,国家级别竞争优势。

如上图,中国汇率在2014年之前的时间完成了一次大的波动升值,之后陷入的是8年度的震荡期,在这个期间我们的出口经历了两个轮回,又创出了历史天量,虽然有种种不一样的声音,但是毋庸置疑的一点就是在疫情过后世界上其他地区的一些产能是永久性地退出了市场,需要很长的准备工作才能重启,而从2018年轰轰烈烈的贸易战到2019年号称大量外资撤离,还让中国的出口继续上了一个新的高度,当年的种种贩卖焦虑的担忧也不攻自破。从这些情况上看,人民币汇率是存在一定的低估嫌疑,我甚至都想用严重低估这样的话语来描述,但是会引起很多人的反感,所以平和一些,是存在被低估的嫌疑,我认为被低估主要来自三个背离和一个不可替代:(2)全球产业链最为完整的工业化体系和汇率8年区间震荡背离;(3)不断攀升的科技树和进步的工业化产业链和汇率8年震荡背离;(4)无法替代的产能和工业化能力:这一点我又是老生常谈,毕竟从贸易战时期我就用这个作为反驳悲观派的主要论点,中国这个社会形成的3.3万亿美金的庞大出口和6700亿美金的净出口产能不是哪个地区和哪个国家能够替代的,无法替代的原因很多,其中两个最为致命原因:基建和高素质的产业工人。任何一个地方想替代10%的产能都要先砸下去上十万亿的基建才能够形成替代,否则这些产能的水电煤气消耗和进料出料的运输就能卡死新增的产能;更何况吃苦耐劳的高素质产业工人这一项也能在十年级别内框死中国国家级别的竞争力。特斯拉是依靠上海工厂的快速完工才活过来,是中国的政府和市场救了特斯拉,而不是特斯拉造就了上海工厂。在近期股市下跌的过程中,又把防疫政策和产业链转移放到一起,也许就不是那么恰当,虽然我也懊恼,我也彷徨,但是回到我在贸易战反击那些谬论的基础论点上,也许又是我们自己给自己加的戏码。我们偏向最近的贬值属于投机资本最后的冲击,如果放到全球货币关系上,美元指数政治因素导致阶段性升值,人民币是之前一直十分强势的币种,目前情况在多种小因素共振下形成了强势币种的补跌。而这个时间点卡的十分微妙,甚至都让我怀疑阴谋论的存在(大家都知道我是很反对阴谋论的人)。(2)中国经济增速不能保证5.5%,甚至会出现大幅度下滑;然而我认为这些逻辑都够不上大贬值的基础,只是在解释短期波动时候伪装的标准话术,这个和我们基金经理在面临大幅度杀跌时候安抚客户话术是一样的性质,这些因素没有一个提及核心问题——国家竞争优势问题,我将在下面一一反驳这些内容,1、利差处于十四年的低点区域。我们在前面用了六十年四个国家的利差和汇率讲了这个内容,我们觉得是低点区域?历史上-6%都出现过,利差只是资本流动反应的一个结果,决定不了全部的作用;仅仅用中美之间十四年的利差分析也许起不到什么作用。按照汇率分析的情况,仅仅是一个周期或者一个大周期内的一次趋势和一段震荡,陷入片面、研究不足的经验主义推断。2、中国经济增速不能保证5.5%。关于这一点我想从三方面阐述这个看法的错误:第一、这是在怀疑常识;一群无法掌握第一手数据资料、没有全国调用资源能力、自以为读了一些书的年轻基金经理们,为了手里的那点仓位而进行的盲目自信的怀疑;怀疑政府目标也许是怀疑常识,毕竟政府手里的工具多到让人发指,远远超过我们这些仓位屁股决定脑袋的人的认知,在这个方面我们必须承认我们的无知和无能;98年、08年两次那么大的危机都化解于无形(当然是牺牲了一代人的利益为代价),现在面临的问题和难度相比较当时真的那么大吗?第二、即使低了那么几个点,我们应该想几个问题?是否会引发国内的债务危机?是否伤害国家的竞争优势?显而易见是没有;第三、把经济增速和汇率的变化按照季度级别展开,对比多个国家历史几十年数据,是否能找到这样的直接线性对比关系?如果没有,那么也许就只是研究为了解释所创造的话术。至少我看到的数据显示是没有这样直接线性相关性。是不是5.5%在经济分析和研究上也许不是那么的重要。都在讲结构经济学,结构经济学有一个残酷的现实是他们没有阐述的,那就是为了保持国家级别竞争力的优势结构经济学注定牺牲掉一个群体,然后壮大另一个群体,这是经济残酷的现实,放到个体身上是一座大山,是人间的冷暖,我们要做到的只是不要去找理由为自己开脱,努力让自己不要成为被牺牲掉的群体中的一员。还是那句话,宏观的范式转移注定是有人被拉出来祭天的。是永久性的损失,还是暂时性损失?人人都有自己的看法,我暂且不下定论。我在这里涉及到很敏感的话题,是“共存”还是“清零”。这个话题真的不是我们应该讨论的话题,这是病毒学专家和传染病专家这些技术人员该讨论的话题。我没有什么观点,因为任何的选择都会引发一连串我们未知的情况。我们不能因为我们看过一些二手数据、或者别人如何就做出什么结论,毕竟这是极其专业的跨行行为,和我去指导火箭专家“火箭燃料应该用煤”没有什么区别。我只是知道单细胞病毒变异不断的发生,同时我也知道西班牙大流感的高致死率是发生在后面的那两波变异,因为变异出诱发人类免疫机体过激反应的高传染性病毒,新冠未来会不会也出现这样的情况,我们真的不知道,也许权威的病毒学专家能有一定答案。如果出现这样的事情,“共存”的所有基础逻辑和理由站不住脚。我不喜欢阴谋论或者对一些事情和言论加以怀疑目的性的戴帽子,因为我认为扣帽子这个行为和利用政治钻空子获得自身利益最大化的自私的“红卫兵”没有太大区别。但是当我们基金经理为了手里的一点仓位开始对这些事情指手画脚,我感觉不是很舒服,这些声音真的是出于本意?难道没有一丝别的味道?或者说屁股利益决定了思维方式,如果再把这种利益上升到汇率去绑架政府,那么也许就有一些问题了。我不知道“共存”和“清零”哪个更好,我什么也不支持,我只知道不要为了手里的那点仓位随意的“建议火箭燃料应该用煤”。这个就跟我们买股票一样,都是在一个时期选择的一个最优抉择。是不是最优抉择,那是专家和全面衡量之后做的抉择,不掌握全局信息也许没有太多发言权吧。继续回到上海疫情影响出口这一项内容,这是暂时性损失还是永久性损失?也许暂时性困难更大一些吧,部分产业的受损,但是也许暂时性困难大一些。(另外我是真的没想到上海疫情能闹到如此地步,这里面除了奥密克戎的高传播性,但是全国多个大城市封城后的抄作业到这个地步,也许需要从另外层面思考了,到底是自由的胜利还是自由的失败呢?太难回答了)。这一点我不敢做任何的评论,因为我不想去当指导火箭专家的外行,这个事情也许要到多年以后才能有合适的定论。我只是警示自己不要因为自己的利益而妄自揣摩,让自己陷入选择性偏视。 综上:我们金融行业分析的这些因素真的是影响汇率的根本因素吗?能套用到汇率分析的根本性因素里面吗?我觉得也许只是我们金融从业人员给我们自己塑造的话术吧,同时也强行给我们加了很多戏码。在这个敏感时期,用汇率和股市双重下跌去否定很多中长期核心因素,甚至一些基金经理开始否定国运?这个和2018年四季度“祖先的大地上流浪”、“假如帝国的黄昏到来”有什么区别,我记得当时有一次和圈内人吃饭,同桌的几个基金经理们在汇率6.8~6.9之间大谈特谈汇率贬值到10、指数跌破2000点。我只能闷头吃饭了,不过别说那家饭店厨师的手艺还真不错,有几个菜我觉得真挺好,下次有机会我请大家过去吃。低估值多讲逻辑,多讲钝感力;高估值多讲风险,多看黑天鹅。别再一次用反了,虽然这个是我们金融从业人员常干的事儿。以下是我去年十大预测里面的第三点,我预测的美国国债债务危机的苗头主要指的就是美元贬值。

在政治博弈上,为了延缓美元的贬值,我们看到了乌克兰战争,美元指数在美国的这次努力下延续到现在。回到我们分析汇率的“一个趋势、两大主因和四小诱因”上,用加息周期去解释美元的强势就也许有点小问题,因为这是忘记了布雷顿森林体系怎么瓦解,不知道当时美元经历如何的贬值。和去年年初说2021年7月份美国CPI见顶回落一样,小周期线性外推。

- 无法保持国家竞争优势:不能通过高科技领先继续碾压别人;(康波周期萧条期行为);

- 大量外债持有者:欧美非投机资本在2021年6月份加持了一把美债,其余大部分是流出;

我是无法保持对美元的乐观,而这个繁华的泡沫破灭反身性之后的猛烈程度也同样会超出绝大多人的预期,就如同坚硬到现在让我怀疑人生一样。

2、人民币升值

去年12月份到今年1月份,我一直跟我尊敬的一个老先生讨论人民币的一次贬值机会,我们当时怎么看怎么觉得人民币应该来一次像样的快速贬值,我也一直盼着这个事情出现,因为这个贬值出现了,将会迎来人民币的主升浪,但是一直没有出现,想着还有次大升值,忍忍就过去了,4月份下旬这个急促的大贬值出现了,时间推迟,最后就会以一场幅度大的快速反向为结果,也就是现在的这个贬值。这个从结构角度,我偏向只是大升值周期开启时候的2浪回调,之后是3浪主升值浪。因为核心还是在于中国的净出口,我做了全球主要的十余个国家过去50年的进出口数据,还有中国对应这些国家的进出口数据,我找不出任何一个国家能对中国产生产能威胁,去年的高出口主要来自欧洲(德国、法国、英国、荷兰等)、美国、亚洲(日本、韩国、印度),这些国家的产能想要重启难度也许会比较大。而所谓的用疫情来阐述产能转移,这都无法改变中国整体竞争力的优势,不在中国生产,别的地方没有那些基建产能。回到影响汇率的几个因素,我看不到任何能支撑大贬值的基础,阶段性的投机资金冲击恢复后必然会走向真正的升值之路。3月份的杀跌来自外资的出逃,而4月份的杀跌完全是内忧,汇率不背这个锅。自身交易结构拥挤造成的极端脆弱,最后的止损盘杀跌带来全面的出清。机构投资者做了极致拥挤的交易结构,导致市场没有任何的承接力,打破了很多估值极限。例如某寿险公司,我们预估的极限位置是38元,然而盘中最低打到30元以下。我们要知道38元的该寿险公司对应的EV估值是不到0.30倍,这是中国保险行业还是处于成长期、现金净流入阶段,还没有到资金流出期时候,日本的寿险公司二十年前就到了现金流流出的衰退期,现在还是0.36倍PEV,而T&D控股只有2012年才见到0.4倍以下的PEV。该寿险公司要是0.4倍的PEV我还能接受,但是0.30倍,达到和生命周期末端破产重组还要低的估值体系,这个让我无法接受,还有研究吗?还有价值吗?口口声声喊的“研究创造价值”、“价值投资”在哪里?在这种估值情况下,我是没法下手砍了,因为和我的投资理念完全不符合。这个低估值就不是什么利空、业绩不好能解释,保险公司什么时候看过净利润变化??上百倍估值业绩不好可以涨,反过来十倍的还能跌?除了做相对收益、抱团、趋势投资,还会啥?有点职业素养好不好。讲点价值好不好。公司再差,趋势再不好,怎么滴?还不及破产的啊?我多跌出来一部分就是来自类似这些大量打破估值极限的持仓。竟然真的没有任何一点承接盘啊,只有不断的止损的卖盘,为了保住抱团的个股不杀跌,不断的卖其他的持仓继续买抱团,在我看来新能源这些抱团股就相当于2018年年初的地产,地产行业过去四年走过什么路,未来他们会再走一遍,赚了市场风格的钱还以为自己赚的是阿尔法,一场五十年轮回一次的成长股、高估值泡沫的消化要消灭一批人的财富作为代价,上个世纪的蔡志勇先生3年亏掉75%就是来自这场风停了。A股用自己的意志近乎完成了所有套利盘的清洗,雪球、固收加、所有期权相关做多的被打的七零八落,这还不是我说的杀人浪,只是一场颠簸,一场甩人。不要再把股市的杀跌上升到特别的高度,A股的涨跌更多是资金筹码的博弈。我们这些人只是社会的蛀虫,没有给社会带来什么实质性的进步。我们这帮搞金融的一个个都是软骨头,因为自己的那点仓位动不动的制造各种耸人听闻的事情。顶部唱多的是我们,底部唱空的是我们,在制造波动上不遗余力,我们给社会的贡献就是制造麻烦,追逐泡沫制造概念,除了毁灭财富没干过什么正经的事儿。在汇率出现波动关口各种的贬值信息和分析,说的言之凿凿,拿着十年的数据分析,没有一个分析到根本问题,我们有几次大机会的时候看对过?还以看对过一次的行为耀武扬威,我们就是群社会发展的蛀虫。就别给自己加太多的戏码了,还谈国运,蛀虫也配?这篇文章内容情绪波动比较大,因为我实在受够了各种自媒体和同行们无知的悲观和喧嚣,和每次市场大底部是一样的言论和论调。今年已经各种地狱模式、各种击穿估值下限,这帮人还天天编鬼故事吓唬人。我们应该客观理性的看待经济和市场,同时我们还更应该站在企业的角度去做投资,而不是陷入利己性思维角度去看待各种事情。抱着悲天悯人状没有一点意义,和东林党、唐宋时期党争“只对人,不对事”有什么区别,说来说去不就是自己仓位那些股票亏钱了这点破事,2021年1月份泡沫赶顶的时候怎么不说这些?这样的行为和“满口仁义道德”的伪道学家有什么区别。这些自媒体懂投资和经济吗?他们最懂得如何消费我们的注意力。投资到最后靠的是信念,因为相同的逻辑会出现两种相反的观点,如果纠结于细节谁也没法说服谁,这个世界两个事情最难——把别人的钱放自己兜里,把自己的想法放别人脑袋里,最后相信的就是数据和根据自己研究得出来的信念。站在现在的视角,回想过去二十年中国的发展进步,中间每一次股市底部的时候都是各种悲观情绪宣泄的时候,“祖先的大地上流浪”成为这个时期吸引眼球的宣泄式文章,中国崩溃论卷土重来,然后每一次都不妨碍中国的崛起和辉煌。每次的悲观无非就是亏钱后的宣泄,每次相同的感情只是换个马甲,如果还不能对情绪周期总结出相应的教训,那么穿越回过去的话也注定是《夏洛特烦恼》里的无效穿越。再过3个月我们回首这段历史,也许会有新的感悟,大家也许会明白我说的很多事情,按照我过去4年的分析和结论,我往往会提前半年,去年开始改正,加入更加精准的节奏问题,今年还是没有改好。我用《投资思维边界》一书中A股二十年回顾中的一段话结束这篇长文。“你以为你经历了绝望,但是市场会告诉你还有更大的绝望,绝望和憧憬是市场的一部分,不可或缺。”“市场拿着刀把你逼到墙角,然后嘿嘿一笑:该你追我了。”“如果用一句话为二十年股市做个注本,那就是:周期轮回常在,价值投资长青”。

(本文完)

![]()

![]()

![]()

![]()

![]()

北京市东城区东直门外大街天恒大厦B座1202 邮箱:service@xinhuiquanfund.com

北京市东城区东直门外大街天恒大厦B座1202 邮箱:service@xinhuiquanfund.com